【新入社員向けコラム】~自分に合った資産形成・福利厚生保険制度の有効活用~

5つの制度の活用事例や新制度の特集コラムを掲載しております。

毎月、FP相談室講師にコラムを執筆していただきます。今回は一色FPオフィス 代表 一色徹太さんがご担当です。

著者の一色さんは大手生命保険会社での法人営業、資産運用会社でのファンドマネージャーを経て独立。年間120件以上の個人相談を扱っておられます。

ぜひ、皆さまの福利厚生保険制度活用の参考にしてください。

※このコラムはFP相談室講師が資産形成・福利厚生保険制度の有効活用について解説をしたものであり、特定の制度や商品の募集ではありません。

新入社員の皆さん、ご入社おめでとうございます。

社会人になり、自分でお金を稼ぐようになった皆さんは、これから、お金とより深く付き合っていくことになります。

理想のライフプランの実現に向けて、「ためる・ふやす・まもる」を心掛け、資産形成に取り組みましょう。

皆さんは、金融資産をいくらくらい持っておきたいと思いますか?

下の表は、金融資産保有額についての調査結果です。

<老後の準備資金> (単位:万円)

| 金融資産の目標金額 | 実際の金融資産保有額 | ||

| 平均額 | 2,976 | 1,698 | |

|

世帯主の年齢別 |

20歳代 | 1,330 | 339 |

| 30歳代 | 2,974 | 697 | |

| 40歳代 | 2,824 | 1,132 | |

| 50歳代 | 3,139 | 1,684 | |

(出所)金融広報中央委員会「家計の金融行動に関する世論調査「二人以上世帯調査」(2022年/令和4年)」より筆者作成

20歳代を始め、どの年代においても理想と現実には開きがあることがわかります。

しかし、がっかりすることはありません。

皆さんのような若いうちから資産形成に取り組めば、この開きを埋めることは十分可能です。

お金との付き合い方は人により異なりますので、資産形成の手段も百人百様といえます。自分に合った方法を見つけましょう。

「年齢」、「家族構成」、「希望のライフプラン」、「現在の貯蓄額」、「毎月の収支」、「自身のリスク許容度」などを、自身の価値観と照らしたうえで、資産形成手段を総合的に検討する必要があります。

例えば、「運用して、1円でも減るのはイヤ」という人であれば、元本保証がある商品を中心に検討しましょう。

同様に、保険に加入する場合も、「自身が最も必要と考える(=リスクがある)保障の確保」を主眼に、検討していくことになります。

例えばそれが、「ケガの保障」なのか「入院保障」なのか、「休業補償」なのか「死亡保障」なのかは、人それぞれ異なります。

①貯蓄・運用と保険は分けて考えよう

資産形成を行いながら、万一の保障も確保できればよいのですが、本来、貯蓄・運用と保険は目的が異なるものです。

「貯蓄は三角(△)、保険は四角(□)」という言葉を聞いたことがある方もいるでしょう。

金融商品のなかには「両方を兼ねる」と謳っているものもありますが、一般的に貯蓄・運用と保険は分けて考えるほうがよいです。

②「公的保障⇒企業保障⇒民間」の順で考えよう

日本は社会保障制度(国民年金・厚生年金・健康保険・雇用保険等)が整備されているため、将来のライフプ ランを考える場合は、これらの活用が不可欠です。

そして、社会保障制度をベースに、企業保障制度の有 効活用を考えます。

ソニーグループにおける企業保障制度には、「退職金制度(DC=確定拠出年金を含む)」を始めとして、「ソニー健康保険(付加給付等)」、「福利厚生保険制度」、「総合個人年金」、「持株会」、「財形貯蓄」などがあり、非常に充実しています。

最後に、私的に(任意に)行う準備として、例えば「定期預金による毎月貯蓄」、「少額投資非課税制度(NISA、つみたてNISA)の活用」、「民間の生命保険・損害保険等への加入」等が挙げられます。

家に例えると、公的保障が1階、企業保障が2階、私的準備が3階となります。

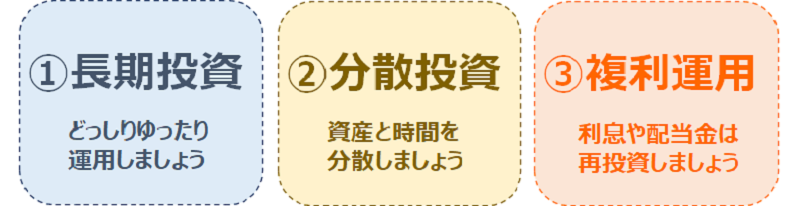

資産形成においては、主に以下①~③を心掛けましょう。 (筆者作成)

(筆者作成)

リスクをコントロールしながら資産形成を効率的に行うためには、これら三点が重要です。

例えば、総合個人年金に加入することで①と③を満たすことができ、②のうち時間分散も可能となります。加えて、総合個人年金のマイプランとガッチリプランの両方に加入し、また持株会制度(奨励金があります)や財形貯蓄制度(税制の優遇措置があります)にも加入すれば、②の資産分散も実現できます。

皆さんのような新入社員に資産形成をお勧めする最大の理由は、上記①の長期投資が「最もしやすい年代であるから」です。

定年まで勤務すると想定した場合、非常に長い期間、運用ができることになります。40歳代、50歳代から資産形成を始める場合と比べると、大きな差といえるでしょう。

また一般に、資産形成手段としては「給与天引きが最もたまる」といわれています。

給与天引きによる資産形成を新入社員のうちから行っていくと、天引き後のお金で生活をやりくりする習慣がつき、お金がたまりやすくなっていきます。

給与天引きによる資産形成制度の1つである福利厚生保険制度は、充実したラインナップでさまざまなリスクに対応しており、またいずれの制度も、他の大企業グループの同種の各制度と比べ、保障内容や保険料において優位性があります。

福利厚生保険制度を有効に活用することは「経済合理性がある」といえ、また、理想のライフプラン実現のためにも有効活用が必要不可欠といえるでしょう。

経済合理性とは、「使うお金に対して利益があること」であり、保険における経済合理性とは、「小さな負担で大きな保障を確保すること」です。

福利厚生保険制度には多くのメリットがあるため、その有効活用には大きな経済合理性があるといえます。

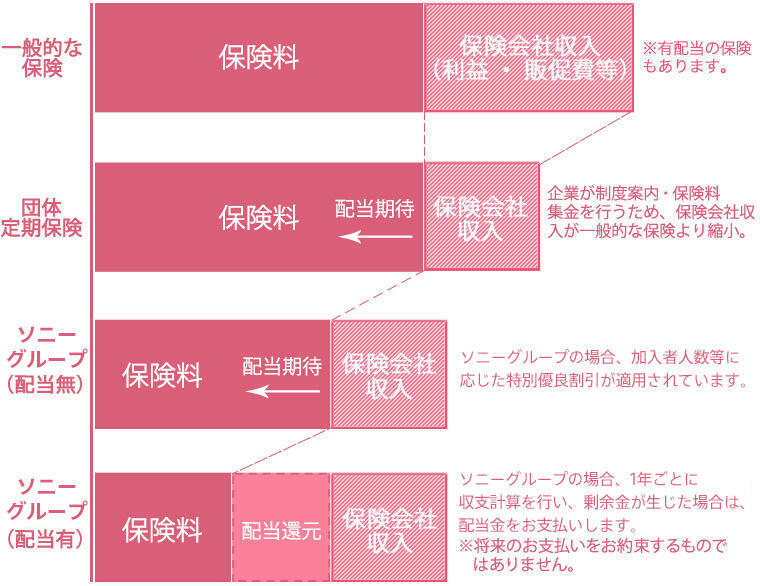

福利厚生保険制度には、以下のようなメリットがあります。

・ソニーグループのスケールメリットが最大限生かされているため、保険料が割安に設定されている。

→福利厚生保険制度の最大のメリットといえるでしょう。ソニーグループの多くの従業員が加入しているため、団体割引が適用され、個人で加入する場合に比べ、保険料が安くなります。

例えば生命保険の保険料は、将来の支払いに備える「純保険料」と経費を賄うための「付加保険料」で構成されていますが、グループ保険の場合、1つの制度に多くの従業員が加入しているため、経費があまりかからず付加保険料が低く抑えられます。このため、大きな団体割引が適用され、保険料が安くなるのです。

下の図でイメージがわくと思います。

(ソニーグループ専用 保険のページ グループ保険特徴・ポイントより)

また、個人で加入する他の保険商品と比べても、福利厚生保険制度の各保険の保険料は安くなっています。

下の図は、定期保険に個人で加入する場合と、グループ保険に加入する場合の保険料を比較したものです。

| ①グループ保険 | ②定期保険(A社) | ③定期保険(B社) | |

|

|

本人:効力発生日時点で年齢満60歳以下の方 配偶者:効力発生日時点で年齢満18歳以上満60歳以下の方 本人在職中に限り、年齢満75歳まで継続可能 (在職継続者) |

20歳~65歳 保険期間により 契約可能年齢が異なる。 (配偶者加入は不可) |

20歳~60歳 保険期間により 契約可能年齢が異なる。 (配偶者加入は不可) |

| 設定保険金額 | 200万円~6,000万円 | 500万円~3,000万円(※1) | 500万円~3,000万円(※1) |

| 年間保険料① | 約36,000円(※2) | 約18,000円(※3) | 約16,000円(※4) |

| 配当金② | 約23,000円(※5) | なし(無配当) | なし(無配当) |

| 実質保険料③ (①ー②) |

約13,000円 | 約18,000円 | 約16,000円 |

| その他特約等 | 年金受け取りが可能 | なし | なし |

| 診査・告知 | 告知のみ | 告知書 喫煙に関する簡単な検査 |

告知書 喫煙に関する簡単な検査 |

(※1)保険期間は年満了と歳満了から選択。ここでは保険期間60歳満了・60歳払済としている。

(※2)2023年度の月払保険料×12

(※3)年払保険料で非喫煙優良体型の場合

(※4)月払保険料×12で非喫煙優良体型の場合

(※5)直近3年度の収支実績(約66.3%)による概算配当金

(筆者作成)

収支実績は毎年変わるため、配当金の額は変動するものの、グループ保険の実質保険料が安い ことがわかります。

また他にも、以下のようなメリットがあります。

・ソニー健保との親和性が高く、ソニー健保の給付と最大限連動するように設計されている。

・ライフプランの変化に応じて、毎年フレキシブルに保障内容を見直すことができる。

・配偶者など家族も加入できる(①・②)

・告知も簡易で加入しやすい。

ソニーグループの各資産形成制度および福利厚生保険制度を見てきましたが、これらの制度は、どの企業にもあるわけではありません。

特に福利厚生保険制度の設置は、従業員数(連結ベース)が多い一部の大企業グループまたは官公庁・地方自治体等に限られます。

ソニーグループに入社された皆さんにおかれましては、せっかくの機会ですので、これらの各制度を積極的に活用されることをお勧めします。

そして皆さんが、自分らしい未来を描き、理想のライフプランを実現されることを願っています。