もしFP相談室講師がソニーグループ社員だったらどんな資産形成をする?

20代シングル編 ~20代の目標はまず先取貯蓄!リスク資産振り分けバランスも大切~

5つの制度の活用事例や新制度の特集コラムを掲載しております。

秋の保険月間にあわせてFP相談室人気講師に「もし、FP相談室講師がソニーグループ社員ならどんな資産形成をし、保険を利用するか?」についてモデルプランを作成いただきました!20代モデルプランは一色徹太FP・深澤泉FPが担当されています。

ぜひ、皆さまの福利厚生保険制度活用の参考にしてください。

※このコラムはFP相談室講師が資産形成と保険の関係性について解説をしたものであり、特定の制度や商品の募集ではありません。

今回は、25歳・独身を例に、会社の制度や税制優遇を活用しながら、月5万円の予算で保険加入と資産形成を進める方法をファイナンシャルプランナーの視点から紹介します。

①社内福利厚生制度をフル活用する

ソニーグループのような大企業グループで用意されている福利厚生制度は、スケールメリットが働くため、一般的に個人で同種の制度に加入する場合よりかなり割安な保険料で保障・補償を確保でき、ライフプランの効率的な構築とリスクマネジメントに寄与します。

このため、社内福利厚生制度は最大限利用する、言い換えれば「使い倒す」くらいのほうがよいです。

これは、保険制度、資産形成制度両方に共通していえることです。

例えば、中小・零細企業や新興企業では、このような福利厚生制度を構築することがそもそも物理的にできないのです。

②保障・補償と資産形成・資産運用は分けて考える

例えば、個人で終身保険や変額保険、外貨建保険などに加入し、保障・補償と資産形成・資産運用を1つの商品で行う考え方もありますが、コスト負担が大きくお勧めできません。

資産形成・資産運用においてNISAやDCなどの非課税制度が普及している現状では、「保障・補償と資産形成・資産運用は分けて考える」ほうがよいです。

特に、社内福利厚生制度の各保険制度は保険料が掛け捨てでかなり安いため、浮いた保険料をNISAや会社DCのマッチング拠出に充当するのが、最も効率的かつ資産残高が最大化できる方法といえます。

資産運用・資産形成は、王道の「先取り貯蓄」、つまり給与控除による積み立ても可能な限り行います。

③配偶者や家族・親族も、可能な限り社内福利厚生制度を活用する

上記①については、配偶者や家族・親族にもあてはまります。

社内福利厚生制度では、社員本人以外の方が加入できる、あるいは加入対象者になることができる商品がありますので、最大限活用しましょう。

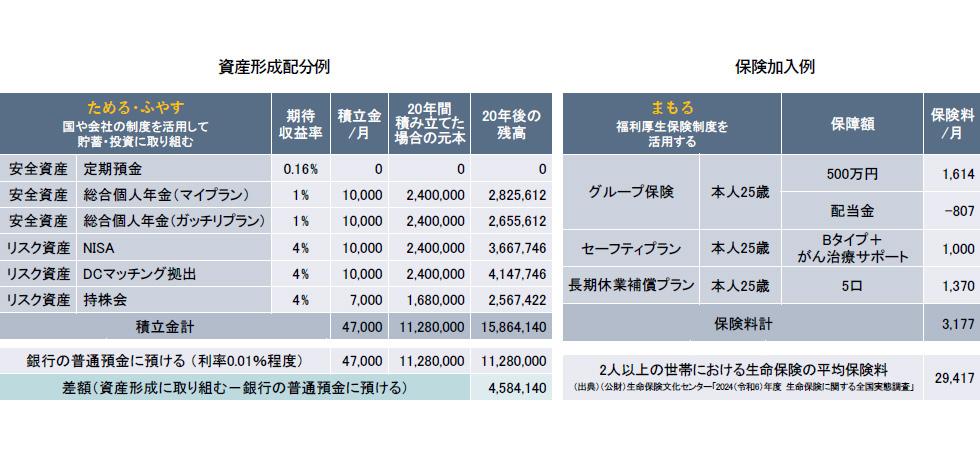

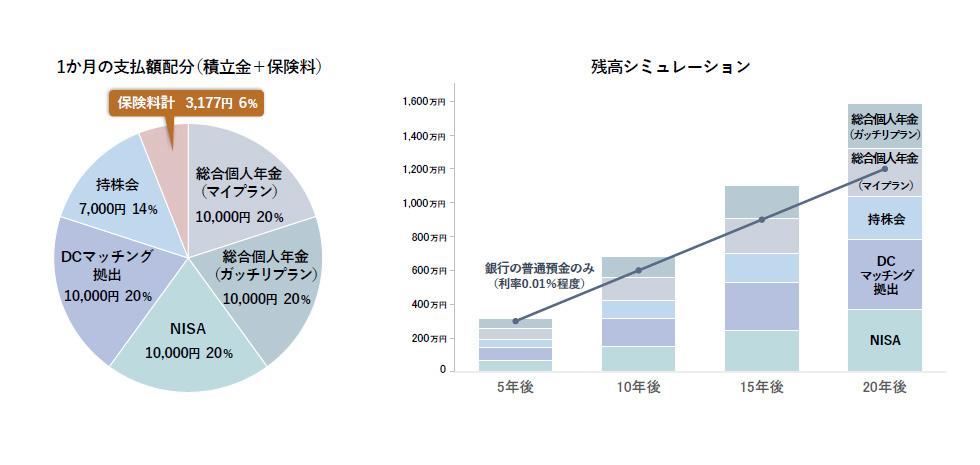

月47,000円積み立てると、20年後に約1,586万円までの増加が期待できます。

まず、安全性資産として、定期預金の他に総合個人年金に加入します。

所得控除を最大限活用するために、マイプラン(一般生命保険料控除)、ガッチリプラン(個人年金保険料控除)の両方に加入します。

例えば年収を500万円とすると、マイプラン、ガッチリプラン各々で毎年1万円の所得税還付(他の所得控除、税額控除等は考慮せず)が期待できます。

総合個人年金は長期の積み立てになりますので、老後資金以外にも教育資金や住宅取得資金としても活用できます。

次に、リスク性資産としてNISA、会社DCのマッチング拠出(マッチング拠出を導入していないグループ会社の方は、iDeCo(個人型確定拠出年金)でも構いません)、社員持株会に加入します。

筆者のような社外のFPがあくまで客観的に見ても、この3制度の利用が最も効率的かつ資産最大化が目指せる手段といえます。

NISAはご存じのとおり、2024年1月より制度が大幅に拡充され、格段に使い勝手がよくなりました。

つみたて投資枠・成長投資枠という二つの枠を、ご自分のライフプランに併せて有効に活用しましょう。

NISAも、口座開設期間および非課税期間が恒久化されていますので、老後資金や教育資金、住宅取得資金など幅広く活用できます。

会社DCは、特に老後資金の形成に最も有効です。

NISA同様売却益が非課税のため、しっかり運用すれば、60歳以降の引き出し時に相当な金額になります。

受け取り方も一時金、年金、一時金と年金の組み合わせ、と選べるため使い勝手もよいです。

持株会はなんといっても奨励金があるのが大きいです。

もちろん株式投資ですのでリスク性資産に位置づけられますが、奨励金や配当金、毎月購入であることを勘案すると、相対的なリスクはかなり低下します。

一方、株式ですので期待収益率は、少なくとも今回設定の4%以上は十分見込めるでしょう。

こちらもフル活用したいところです。

前述の「基本的な考え方」に基づき、社内福利厚生制度をフル活用して保障・補償を確保します。

まず、独身ではありますが、万一の場合はお葬式代含め費用がかかりますので、グループ保険に保険金額500万円で加入します。

保険料は月約1,600円ですが、配当金の戻りが翌年度に期待できますので、実質的な負担はほぼ半額の月約800円程度で済みます。

病気・ケガによる入院や手術については、セーフティプランに加入しカバーします。

ここでは入院給付金日額6,000円のBタイプに加入します。

筆者のような社外のFPが客観的に見ても、セーフティプランは非常によくできた制度かつ保険料が安く、大変お勧めです。

25歳という年齢を考慮しますと、「がん保障の必要性は低いのでは?」と思われる方もいらっしゃるかもしれませんが、筆者の父親は35歳の時に直腸がんステージ4の宣告を受け、人工肛門等で3年間闘病しましたが、38歳で他界しました。

やはり、がんは年齢を問わず怖い病気です。

がん治療サポートは保険料が大変安いため、加入しておくと家族・親族のためにも安心といえるでしょう。

GLTD(長期休業補償プラン)も、万一の場合の長期休業リスクに備える手段として加入しておきたい商品です。

繰り返しになりますが、以下の二点が重要です。

①社内福利厚生制度をフル活用する(配偶者や家族・親族も可能な限り利用する)。

②保障・補償と資産形成・資産運用は分けて考える。保障・保障は社内福利厚生制度を、資産形成・資産運用はNISA、会社DC、社内持株会をフル活用する。

皆さまはソニーグループの社員で、会社の制度を利用できるよいお立場にあります。

また、制度を用意する会社は「社員の皆さんの家計構築やリスクマネジメントの役にたてるよう、なるべく良い制度を作って提供している」のです。

筆者のような個人事業主から見たら、うらやましい限りです(筆者は保険:全て個人加入、DC:iDeCo(手数料が毎月171円かかっています)です)。

秋の保険月間を機に、皆さんも社内福利厚生各制度の活用をご検討いただけますと幸いです。

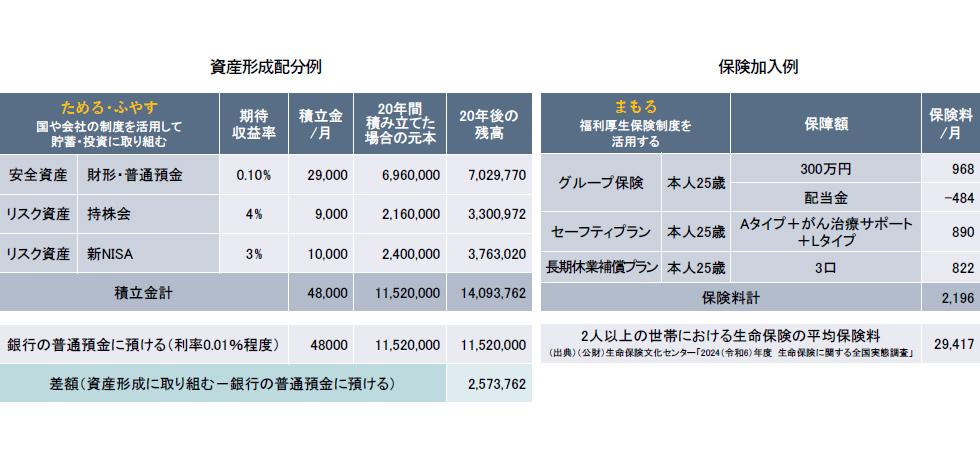

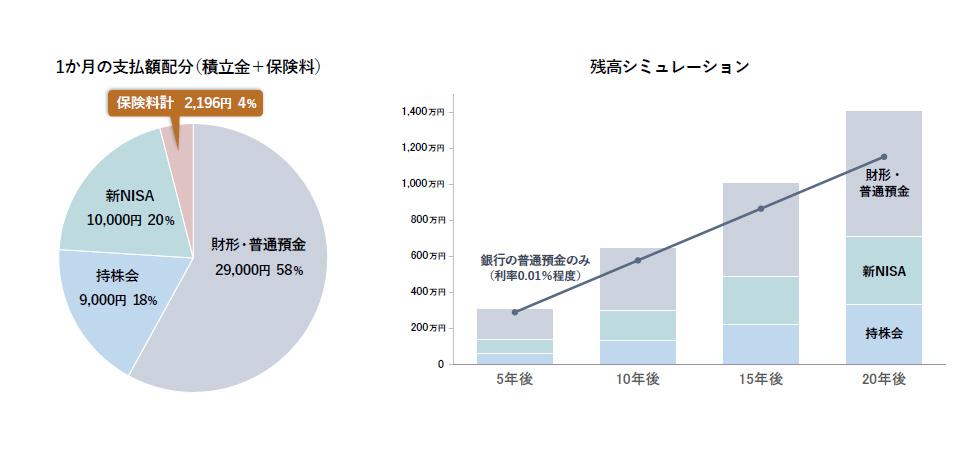

今後結婚、住宅の購入、子どもを設けた場合の教育などに必要な資金など、さまざまなライフプランに対応できるよう、まずは定期的な積み立てを行いましょう。

現状まとまった資金が準備できていない人は、まずは普通預金に200万円~300万円程度の流動性のある金融資産を確保しておきたいところです。

一部をNISAや持株会といったリスク性の商品で、預貯金を上回る運用収益を目指してもよいでしょう。

会社の確定拠出年金(DC)制度のマッチング拠出は、さらに運用できる積み立てができる人は活用してもよいと思いますが、前述の資金の優先順位が高いことから、無理に行う必要はないと考えます。

今後収入が増えてきたら資産形成に回す資金を増やして、20年後の金融資産をさらに増やしていくことにチャレンジしていきましょう。

このモデルプランでは20年後に約1,426万円までの増加が期待できます。

死亡保障は葬儀費用などの死亡前後にかかる費用を親族に負担させないよう、死亡保険金300万円のグループ保険でカバー。

この世代は同種の民間の生命保険会社の商品と比較すると、保険料率が高くなりますが、配当金を勘案するとグループ保険が有利になる場合もあります(この事例では保険料の約半額が戻ってくるものとしています)。

特に死亡保障は今後のライフプランの変更で適宜見直すことを念頭に入れておきましょう。

医療・長期の休業にかかる保障も検討します。

傷病問わず入院・手術について、公的医療保険部分はソニー健康保険組合の高額療養費でカバーし、健保組合の給付にない先進医療や手術のために入院した際の差額ベッド代はセーフティプランでカバー。

長期休業後に退職してそのまま仕事ができないリスクの経済的損失はかなり大きいため、保険商品である長期休業補償プランでカバー。

この世代で障害等級2級となった場合、その公的年金の給付額は月額約10万円です。

これに月額15万円の長期休業プランの給付金を加算して25万円程度を確保する設計としました。

- まずはまとまった資金を流動性の高い金融資産で作る。

まとまった資金ができたら、リスクをとってリターンを狙うことを検討。

- NISAや持株会による積立で、リスクを軽減しながら中長期で預貯金を上回る運用収益を期待。

死亡保障など保険商品を活用する場合は、公的な保障で足りない部分ををベースに設計を。