資産運用・資産形成の基本的な考え方と心構え(1)

~新NISA制度開始にあたって~

5つの制度の活用事例や新制度の特集コラムを掲載しております。

FP相談室講師にコラムを執筆していただきます。今回は一色FPオフィスの代表であり、FP相談室講師でもある一色徹太さんに保険コラムを執筆していただきます。

ぜひ、皆さまの福利厚生保険制度活用の参考にしてください。

※このコラムはFP相談室講師が資産形成について解説をしたものであり、特定の制度や商品の募集ではありません。

2024年1月から新しいNISA制度が始まります。「この機に本格的に資産運用をしてみよう」と考えている方もいるでしょう。当コラムでは3回にわたり、資産運用・資産形成について考えます。1回目は、資産運用・資産形成の基本的な考え方と心構えについてです。

筆者がマーケット(市場)に携わるようになって35年になります。過去、機関投資家(ファンドマネージャー)として顧客の資金を運用し、現在も個人投資家でありますが、これまでの経験から、特に「これから本格的に資産運用を始める方」、「初心者の方」に、少しでも有益な情報をお伝えできればと思います。

資産運用を始めるにあたり、まず必要なことは、ゴール(最終目標)を設定することです。

「あれこれ考えずに、とりあえず始めたい」という方もいるでしょう。しかし、長い目で見た場合、やはり最初にゴールを設定したおいたほうがよいです。

なぜなら、マーケットは時に混乱し、急変動します。ゴールを設定しておかないと、そのような時に動揺してしまい、誤った判断をしてしまうことが多いのです。

もちろん「あまり先のことはわからない」という方もいるでしょうから、必ずしも細かく設定せず、アバウトでも構いません。

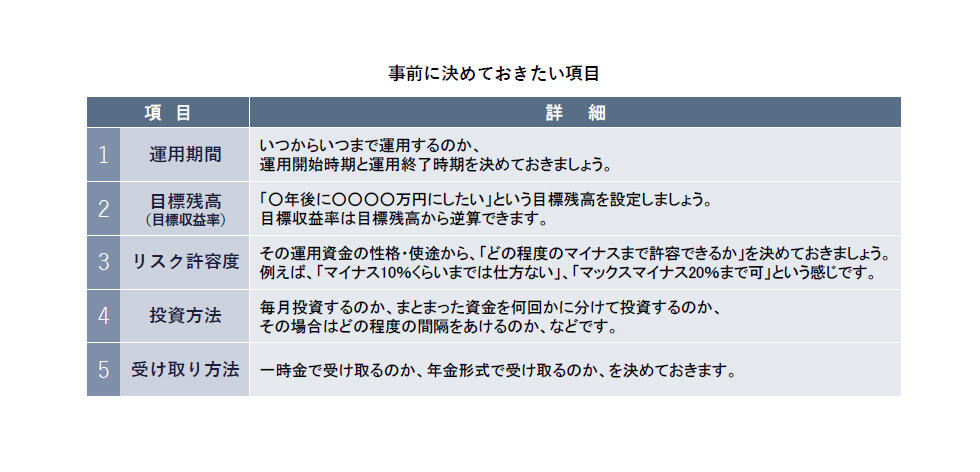

ゴール設定にあたり、事前に決めておきたい項目をまとめました。

まず必要なことは、運用期間(運用開始時期と運用終了時期)を決めることです。

永遠に運用できる訳ではありませんので、運用資金の使途と併せ、だいたいの運用終了時期を決めておきましょう。

次に目標残高を決めます。

「〇〇年後に〇〇〇〇万円まで増やしたい」という目標があれば、運用方法をより具体的に決めることができます。

「年3%くらいで運用したい」というように目標収益率を設定してもよいですが、目標残高を決めれば目標収益率は自動的に逆算できますし、目標残高のほうがより明確でわかりやすく、実感も湧きます。

リスク許容度も決めておきましょう。株式や投資信託など元本保証のない商品で運用する場合、当然ながらマイナス(元本割れ)になることも考えられます。

「▲10%くらいまでなら仕方ない」、「マックス▲20%まで可」など、ワーストシナリオを想定しておきましょう。

投資方法については、現在のつみたてNISAや確定拠出年金(企業型・イデコとも)のように、毎月同額をドルコスト平均法で投資する手法が王道ではありますが、資金の状況によってはそれに限らず、「まとまった資金を任意のタイミングで何回かに分けて投入する」、「一括投資する」場合もあるでしょう。

マーケットの状況や手元資金の状況によっても変わってきますが、あらかじめ考えておきましょう。

最後に、受け取り方法です。引き出し方法と言い換えることもできます。

資金使途にもよりますが、少なくとも一時金で受け取るか、年金形式で受け取るかのイメージをもっておきましょう。

もちろん、新NISAのように一時金のみ、財形年金貯蓄のように年金のみ(年金以外は課税扱い)と選択余地のない制度もありますが、確定拠出年金(企業型・イデコとも)、ソニーグループの総合個人年金など、選択できる制度もあります。

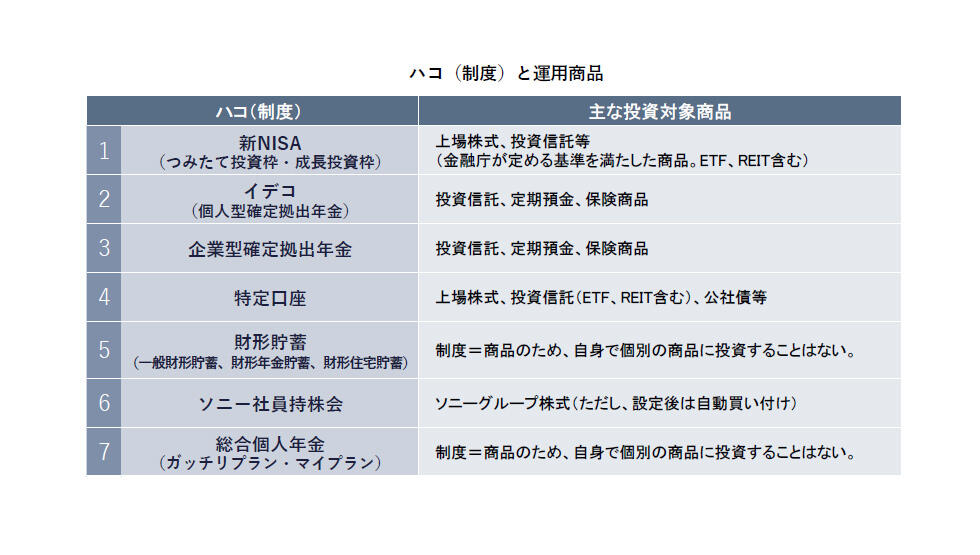

「新NISAを始めよう」と意気込んでおられる方もいると思いますが、新NISAはあくまで「ハコ」であり「制度」です。

ハコ(制度)と投資対象商品の関係について、下記の図をご覧ください。 新NISA制度というハコの中にはさらに「つみたて投資枠」と「成長投資枠」という二つのハコがあり、それぞれ投資対象商品が異なります。

新NISA制度というハコの中にはさらに「つみたて投資枠」と「成長投資枠」という二つのハコがあり、それぞれ投資対象商品が異なります。

また、イデコ(iDeCo=個人型確定拠出年金)、会社の確定拠出年金制度もあくまでハコであり、投資する商品はいずれも運営管理機関が揃えているラインナップから選ぶことになります。

ただし、例えば財形貯蓄制度や総合個人年金などは、制度=商品そのものといえ、新NISAや確定拠出年金のように制度の中で個別の商品に投資することはありません。

ハコ(制度)についてもう少し見てみましょう。

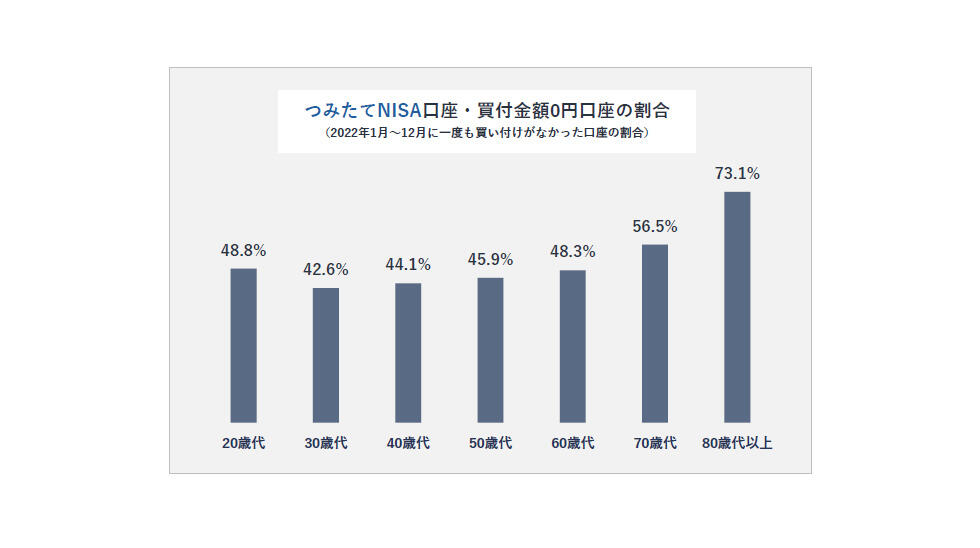

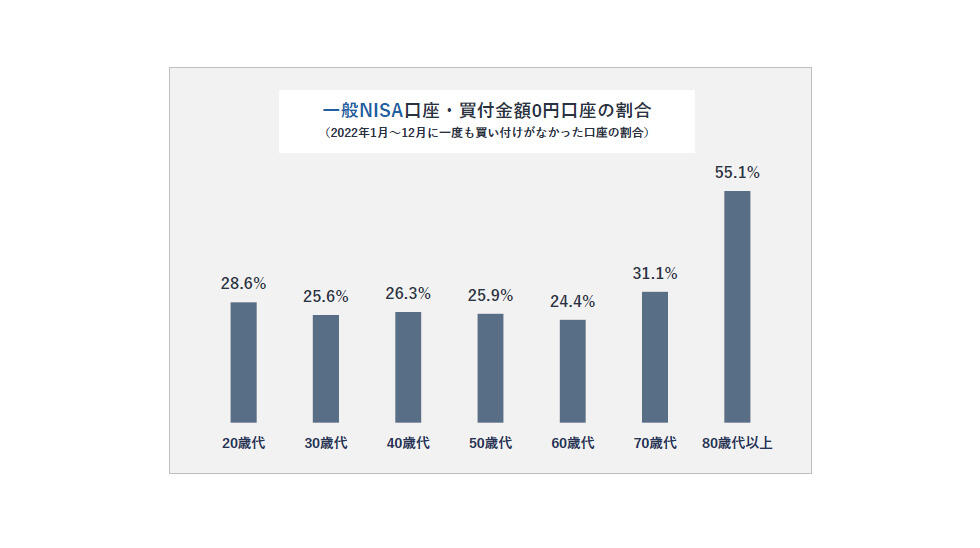

現在の(2023年末までの)一般NISA口座やつみたてNISA口座は、実は口座を開設した方が全員、投資を開始している訳ではありません。

ハコを作っただけで満足してしまう人が多いのです。次の図は一般NISA口座とつみたてNISA口座の未稼働口座の割合です。

「投資枠を使っていない人がこんなに多いのか」と思われる方もいるのではないでしょうか。

一般NISA口座においては未稼働口座は全世代平均で実に51%(1,124万口座のうち579万口座が買い付けなし)に達しています。

つみたてNISAにおいても、20歳代~60歳代で見ると4人に1人は「口座は開設したものの、運用はしていない」ということになります。

口座を開設するのは手間がかかりますので、開設して一息つきたいのはわかりますが、「口座開設(ハコ作り)=運用している」ではありません。

満足せず実際に運用を始めましょう。このことはイデコにもあてはまります。

4.最初はパッシブ型(インデックス型)商品から

投資信託で運用する場合、ファンド選びに迷ってしまうかもしれません。

初めて運用する場合、まずはパッシブ型(インデックス型)の商品を選ぶことをお勧めします。

次の図は、イデコの主要運営管理機関8社が揃えている国内株式型アクティブファンドの2023年(2022年12月末~2023年9月末)の基準価額の騰落率を見たものです。

全25商品(複数の運営管理機関に採用されている商品もあります)のうち、同期間の騰落率が日経平均株価(22.086%)、東証株価指数(22.82%)を上回ったのは、全体の1/3以下の8商品にとどまりました。

2023年6月末時点ではもっと少なかったです。

パッシブファンドとアクティブファンドについては、その運用実績から近年「パッシブファンド優位」と言われていますが、やはり、アクティブファンドがベンチマーク(株価指数など)を継続的かつ安定的に超過するのはなかなか難しいのです。

図表はあくまで一例ではありますが、運用を始めて間もない場合は、まずはパッシブファンドで運用するのがよいでしょう。

その他、以下のようなことも心掛けましょう。

① 費用(コスト)と税金を常に意識する。

② 年齢よりも意欲・知識・経験・リスク管理が大事。「年を取ったら~」はあまり気にしない。

③ 自らの運用ルールを決めておく(利益確定・ロスカット・リバランスなど)。

④ 楽して儲けようと思わない。金融・経済に関心を持ち、ある程度の勉強も必要。

特に④について、「長期運用」=「放置運用」ではないことをご認識ください。

運用ノウハウや技術があり、専門人材や高度な分析ツールを備え、いつもマーケットの分析をしている専門家集団である機関投資家でさえ、判断を誤り大きな損失を出してしまうことがあります。

運用を放置してマーケットも見ず、何もしない人が利益を出せる確率は低いと言わざるを得ません。

「楽して儲ける」は難しいのです。大事な自分の資金を投入しているのですからやはり、定期的に運用状況を確認するなど、主体的に運用に取り組みましょう。

新NISA制度は、資産運用・資産形成に大きく寄与することは間違いありません。

2023年のうちにしっかり準備をして新制度に臨みましょう。

次回「資産運用・資産形成の基本的な考え方と心構え(2)~新NISA制度を踏まえた資産形成のモデルケース①~」では新NISA制度を踏まえた資産形成のモデルケースについて取り上げます。