資産形成と保険の関係性について①

~リスク管理における最適バランスは?~

5つの制度の活用事例や新制度の特集コラムを掲載しております。

毎月、FP相談室講師にコラムを執筆していただきます。今回は一色FPオフィスの代表であり、FP相談室講師でもある一色徹太さんに保険コラムを執筆していただきます。

ぜひ、皆さまの福利厚生保険制度活用の参考にしてください。

※このコラムはFP相談室講師が資産形成と保険の関係性について解説をしたものであり、特定の制度や商品の募集ではありません。

2024年1月からNISA制度が新しくなり、非課税保有限度枠が拡大されました。

非課税保有期間も無期限化され、資産形成への関心が高まっています。

一方、資産形成を取り巻く環境を見ますと、円安や物価上昇、国内長期金利の上昇、海外における戦争・紛争、欧米および新興国の政治情勢(今後行われる選挙を含む)、異常気象など注意すべき事項が増えています。

日本銀行および欧米の中央銀行による金融政策の変更も大いに気になるところです。

こういった状況を踏まえ、当コラムでは二回にわたり、資産形成と保険(特に生命保険)の関係性およびリスク管理における最適バランスを考察します。

筆者がマーケット(市場)および生命保険に携わるようになって36年目に入りました。

過去、機関投資家(ファンドマネージャー)として顧客の資金を運用し、現在も個人投資家でありますが、これまでの経験および昨今の生命保険のトレンドを踏まえ、特に「これから本格的に資産形成を始める方」、「初心者の方」に、少しでも有益な情報をお伝えできればと思います。

なお「資産運用」と「資産形成」はほぼ同義といえますが、便宜上、本稿では「資産形成」で統一します。

筆者はFP(ファイナンシャル・プランナー)ですが、FPの中でも、

①資産形成と保険(保障・補償)は切り離したほうが効率がよい

②資産形成と保険(保障・補償)は一緒に行ったほうが効率がよい

という二つの考え方があり、FPにより考え方が異なります。

前者は、「保険は掛け捨てに加入して、資産形成は保険以外の手段を用いて行うべき」という考え方です。

一方後者は、「貯蓄性のある保険に加入して、保障・補償を確保しながら資産形成すべき」という考え方です。

ここでは前者を「切り離し派」、後者を「一緒派」と、それぞれ呼ぶことにします。

なお、この場合の「効率」とは、一般に、資金効率や管理の手間をさしますが、最終的な総リターン(コスト控除後)の大小が決定要因となるのはいうまでもありません。

ただし、FPでも、自身では生命保険募集を行わない方は①の考え方になりやすく、自身で生命保険募集を行う方は②の考え方になりやすいのも事実です。

筆者は自身では生命保険募集を行いませんため、本稿ではあくまで客観的に考察するよう努めます。

では、上記①と②の考え方について、世間一般ではどのように考えられているのでしょうか。

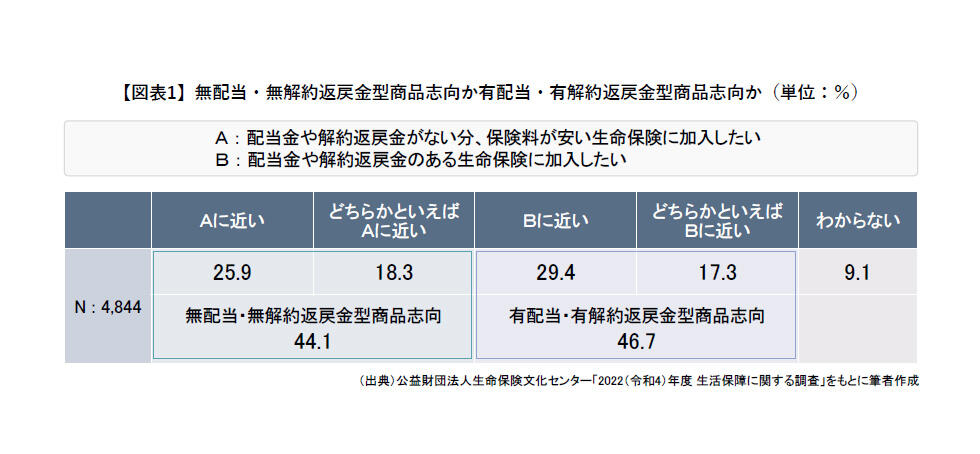

公益財団法人生命保険文化センターが定期的に行っている「生活保障に関する調査」に、興味深いデータがありますのでご紹介します。

生命保険に加入する場合、「配当金や解約返戻金がない分、保険料が安い生命保険に加入したい」か「配当金や解約返戻金のある生命保険に加入したい」かという質問について、後者(有配当・有解約返戻金型商品志向)が前者(無配当・無解約返戻金型商品志向)を上回っていますが、差は2.5%でわずかといえます。

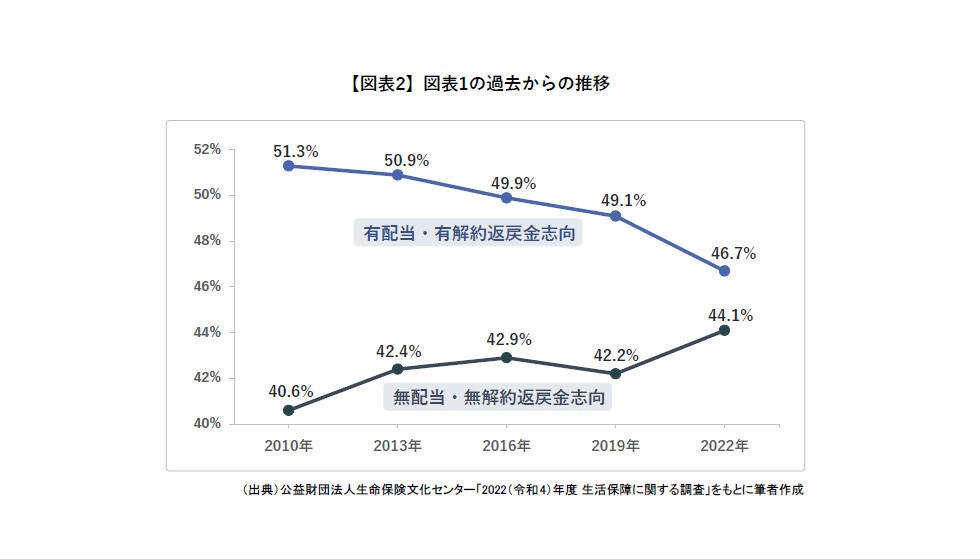

では、過去からのトレンドはどうなっているでしょうか。

14年前の2010年調査では、有配当・有解約返戻金志向が10%以上上回っていましたが、調査ごとに差が詰まってきているのがわかります。

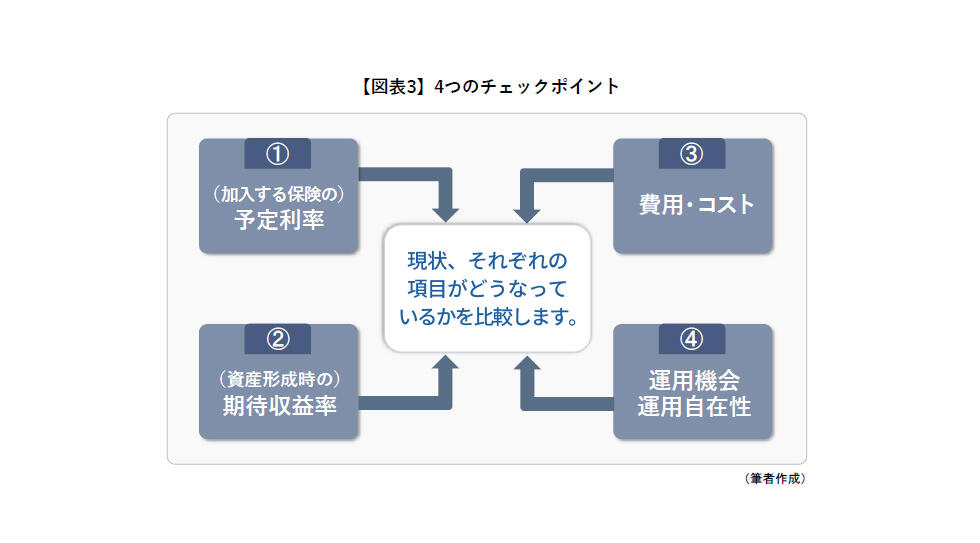

二つの考え方を比較する場合、主に以下の四点から優位性を比較・検討します。

①について、生命保険で資産形成する場合、予定利率の水準は極めて重要です。

昭和末期から平成初期にかけて日本は、今では信じられないくらいの高金利でした。

当時は、予定利率が5%を上回る生命保険商品もたくさんありました。「お宝保険」などと呼ばれることもあり、耳にされたことのある方も多いでしょう。

この頃は「一緒派」の勢いは極めて強かったといえます。

②について、生命保険以外で資産形成する場合、期待収益率は①同様重要です。

もちろん、期待収益率は①の予定利率と異なり保証されているものではありませんが、例えば対象商品・資産の前年度あるいは過去3~10年程度の平均収益率が高い場合、「切り離し派」にとっては、選択の強い動機付けになることは間違いありません。

③について、生命保険商品によっては、費用・コストが高くなる場合があります。

ただし、日本人の長寿化に伴う死亡率の低下により、近年、定期保険や収入保障保険などの死亡保険の保険料率は全般に低下しており、これは「一緒派」にとっては大きなプラス材料といえます。

一方、NISA口座では、売却益非課税であることに加え、投資信託の信託報酬率の引き下げや株式の売買手数料無料化などの動きが加速しており、これは「切り離し派」にとっての大きなプラス材料といえるでしょう。

④について、運用機会とは「今手元に資金があり、いつでも運用できるか否か」をさし、運用自在性とは取り崩しやすさ(流動性)のことをいいます。

例えば、貯蓄性のある生命保険では、一般に長期間加入する必要があるため、一度加入すると資金が固定されることになります。

一方、NISA口座は解約は自由であり、運用自在性は高いといえます。

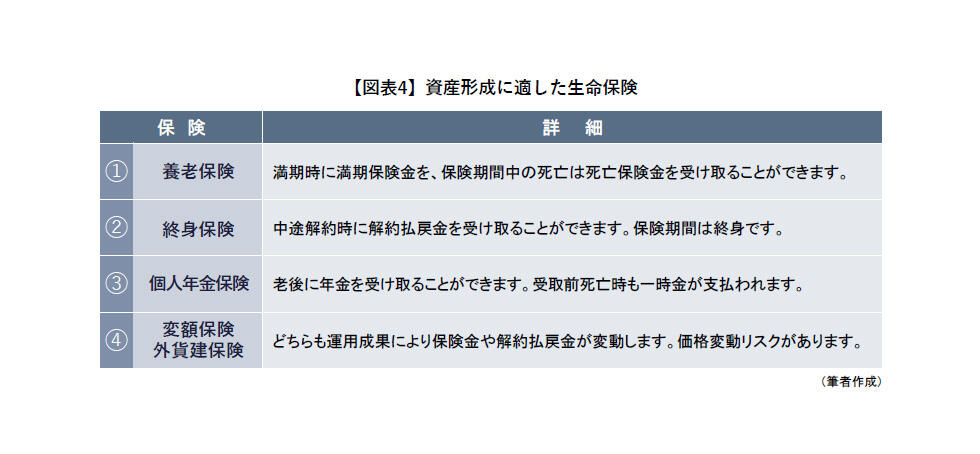

では、「一緒派」の方は、具体的にどのような生命保険に加入して資産形成するのでしょうか。

生命保険で資産形成する場合、一般的に上記の商品が候補になります。

ただし、①②③と④では、決定的な違いがあります。

それは、①②③は契約時に決められた予定利率で運用され元本保証があるのに対し、④には元本保証がないことです。

円建てであれば通常、①の養老保険の満期保険金や③の個人年金保険の受取総額は契約時に決められ保証されます。

②の終身保険の解約返戻金も、契約時に決められ保証されます。

一方、④の変額保険や外貨建保険は特別勘定で運用され、元本保証はありません。

「一緒派」のカテゴリーに分類されるものの、基本的に運用は生命保険会社に委ねられるため、注意が必要です。

本稿では、資産形成と保険の関係性について、リスク管理における最適バランスを考える上で、主要な二つの考え方について整理し、世間一般の過去からのトレンドや四つのチェックポイント、「一緒派」が資産形成に用いる具体的な生命保険商品について確認しました。

次回の後編では、二つの考え方について、メリット・デメリットをさらに深く整理し、また直近のマクロ環境を詳細に確認したうえで、現在の状況ではどちらの考え方がよいのか結論づけ、また最適バランスは何かを検討します。